Fuerte crecimiento del financiamiento bancario en moneda extranjera al sector agrícola

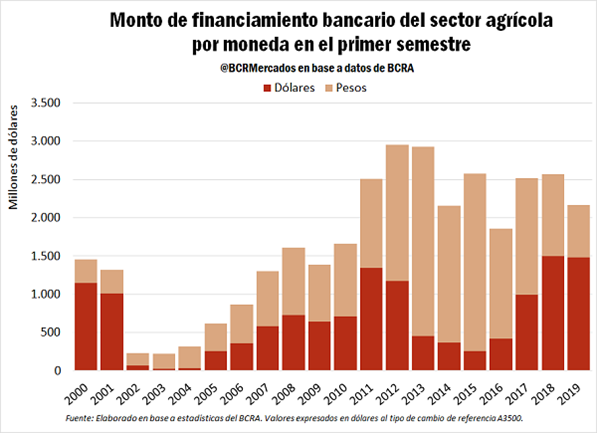

La peor sequía de los últimos 50 años en la campaña agrícola pasada y la fuerte suba en las tasas de interés de la economía argentina se sumaron para generar un fuerte cambio en la estructura de financiamiento del productor, medido en el stock de deuda al 30 de junio del 2019. El financiamiento bancario1 en dólares al sector agrícola (cultivos de cereales, oleaginosos y forrajeras), alcanzó un total de 1.479 millones de dólares. Los préstamos en pesos a este sector (convertidos al tipo de cambio2) al final de Junio del 2019 alcanzó un total de 683 millones de dólares. La financiación bancaria total para el segundo trimestre del año 2019 alcanzó 2.163 millones de dólares cayendo un 16 % respecto al año pasado.

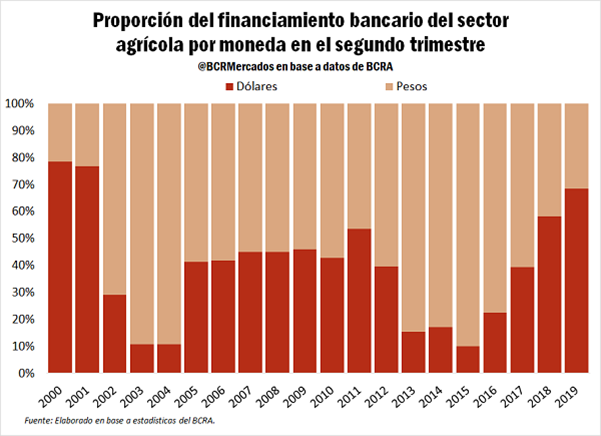

En términos porcentuales, la financiación tomando fondos en dólares alcanzó el 68 % del total, algo que no se veía desde antes del fin de la convertibilidad. Entre los factores que explican esta dinámica se encuentra, la liberalización de la cuenta de capitales, mayor libertad a los bancos locales para prestar en moneda extranjera, acumulación de depósitos en dólares ociosos y tasas de interés activas en pesos muy por encima de lo que se paga por los préstamos en dólares.

Para comparar montos absolutos –año tras año- es necesario comparar el stock de deuda bancaria con diversos factores: área sembrada, precios de los insumos, el nivel de tecnología aplicada, la rotación o utilización de cultivos de cobertura y la variación del área destinada a cereales y oleaginosas en la Argentina (similar al término de frontera agrícola).

El aumento en las tasas de interés tanto en pesos como en dólares hizo que caiga el volumen de financiamiento bancario en el último año. En términos de siembra y aplicación de tecnología e insumos, se espera una campaña muy similar a la 18/19.

Como se nombró anteriormente, la participación de la financiación en dólares creció en los últimos años, no sólo en términos absolutos, sino también en términos relativos. Se observan que en el período comprendido entre el año 2005 y 2012, el financiamiento en dólares mantuvo su participación, con un promedio del 44 % sobre el total. Los momentos en que la participación de la financiación en dólares fue menor sucedió poco después de la salida de la convertibilidad y posterior al control de la cuenta capital a fines del segundo trimestre del año 2012. Además de la liberalización de la cuenta capitales, existen otros posibles factores causantes del cambio en el financiamiento bancario del sector agrícola, que se exponen a continuación.

a) Aumento de la capacidad prestable en dólares

Debido al peligro que generó históricamente el descalce de monedas de los bancos en economías altamente volátiles como la Argentina, las autoridades del Banco Central, luego de la salida de la convertibilidad, aplicaron medidas para limitar la capacidad prestataria de los bancos en dólares. A partir de ese entonces sólo se iba a poder prestar dinero en moneda extranjera a individuos o personas jurídicas que posean una facturación en moneda extranjera para poder enfrentar el repago de la misma en la misma especie (llamado como destinos del crédito). Bajo este grupo, todavía no se encontraban los productores agropecuarios.

Poco después del 2001, el crédito en la economía prácticamente se desvaneció por lo que productores se vieron limitados a financiarse con su propio capital y/o con créditos extrabancarios (especialmente canje) por varios años. A su vez, en un primer momento, la capacidad prestable en dólares de los bancos solamente se limitaba a operaciones de exportación, préstamos entre bancos, y financiación al estado nacional3. Luego de mucho tiempo, el límite a la capacidad prestable se extendió, entre otros, a productores o procesadores de bienes que tuvieran ventas en firme con el sector exportador4. Sin embargo, el crédito (total y en dólares) no creció sustancialmente hasta que la Argentina accediera nuevamente a los mercados financieros y las tasas de interés en dólares cayeran a niveles razonables. Cuando se dio este hecho, el porcentaje de financiación en dólares creció en relación al total alcanzando al sector agropecuario.

Algunos Bancos reportan crecimiento en el último año de un 40% en la operatoria de créditos en U$S a productores con cesión de derechos de cobro futuros de contratos de compraventa de granos a plazo (forward). A pesar de los problemas macroeconómicos actuales, se estima que esta tendencia seguirá persistiendo en la próxima campaña 2019/2020.

b) Alto diferencial de tasas en pesos y en dólares

Debido al esquema de agregados monetarios que aplicó el BCRA para controlar la inflación, la tasa de interés endógena en pesos resultante de este compromiso aumentó muy por encima de las expectativas inflacionarias. El incremento resultante de la misma generó que muchos productores se inclinen a la toma de préstamos en dólares. En la ecuación financiera, con insumos dolarizados, ingresos correlacionados con el tipo de cambio y tasas de interés menores, se torna conveniente la toma de préstamos denominados en moneda extranjera, ganándole a la estrategia de financiación en pesos. El promedio de las tasas de interés pagadas por el financiamiento en dólares fue del 6 a 7 % anual en el segundo trimestre del año 2019 mientras que las tasas en pesos alcanzaron valores superiores el 70 % anual. Recordemos que dos años atrás, las tasas de interés en dólares de los préstamos bancarios a productores oscilaban entre el 4/4,5% anual.

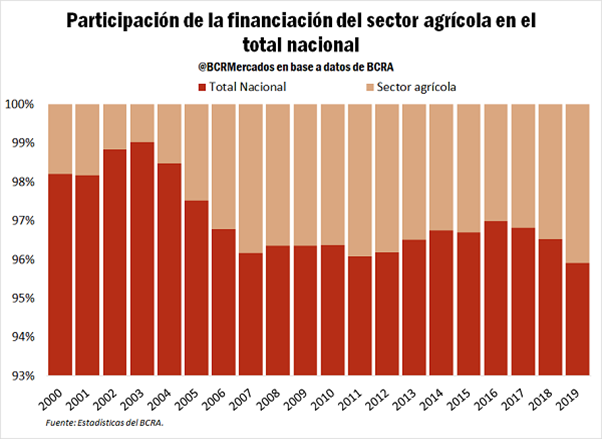

c) Participación de la financiación del sector agrícola respecto al total nacional

En línea con la baja del nivel de actividad, la participación del financiamiento del sector agrícola respecto al nivel nacional aumentó. Alcanzando el 4,7 % del total. A pesar de la gran cantidad de divisas y dinero que genera el sector agropecuario, es muy bajo el nivel de financiamiento que tiene con el sector bancario nacional. Este, a lo largo de los años, encontró otras alternativas para la financiación de los insumos y del capital del trabajo, como los pooles de siembra, la financiación de capitales en el exterior, la utilización de capital propio y el canje de cereales y oleaginosas como pago de insumos y maquinaria agrícola.

d) Sigue cayendo la utilización de las tarjetas de crédito rurales.

Las entidades bancarias reportan la continuidad de la caída en el financiamiento de los productores en la compra de insumos con tarjetas de crédito rurales. Los precios de estos bienes con tarjeta tienen implícita la incorporación de un costo financiero en pesos del orden del 70 al 80% anual, lo cual los encarece de manera significativa. Este factor junto con el acortamiento de los plazos de pago a 90 días, han generado una caída en la utilización de este instrumento que, años atrás, había evidenciado una fuerte preferencia en los productores agropecuarios.

1 Comprende los derivados de adelantos en cuenta (corriente u otras a la vista) o de la compra de documentos, los instrumentados bajo la modalidad de documentos a sola firma, documentos descontados, los préstamos hipotecarios, prendarios, personales y a titulares del sistema de tarjetas de crédito y cualquier otro préstamo de efectivo no comprendido en los anteriores.

2 Tipo de cambio A3500 del BCRA.

3 Comunicación A3528. Disponible en https://www.bcra.gob.ar/Pdfs/comytexord/A3528.pdf. Presidente Mario Blejer.

4 Comunicación A4015. Disponible en https://www.bcra.gob.ar/Pdfs/comytexord/A3528.pdf. Presidente Alfonso Prat-Gay. En la presidencia de Sturzenegger, se flexibilizó el punto de los destinos permitiendo la financiación directa al productor sin que se tenga necesariamente una venta firme con el sector exportador. Véase: Política del Crédito. Texto Ordenado. BCRA.

Oferta y Demanda proyectada

Índice de contenidos

- Bioetanol: con producción estable y capacidad ociosa, la industria apuesta a que se incremente el corte obligatorio en naftas

- Variables financieras: ¿Cómo impactan en el sector?

- Agosto registró una cuarta parte de las DJVE de trigo de todo el ciclo

- Activa comercialización de granos gruesos en el plano local y externo