A dos semanas de dar inicio formal a la campaña triguera 2019/20, el grano que fue llegando a los puertos desde el 1ro de enero resulta en cantidad y calidad algo inferior a la del año pasado. Con un programa de carga de buques abultado a noviembre, el sector exportador descansa en la pronta generalización de la cosecha en el centro del país, que permita un rápido ingreso de mercadería en las semanas venideras de modo de cumplir con los embarques comprometidos.

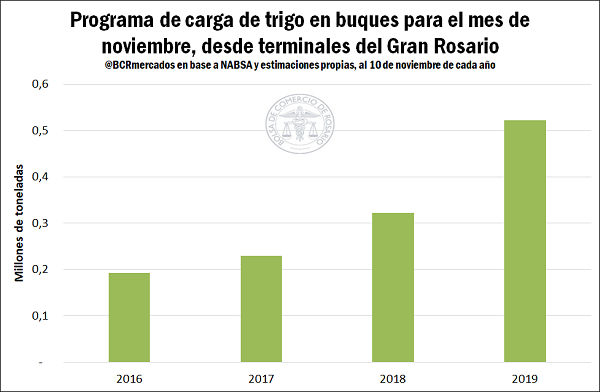

En efecto, según información de NABSA, para mediados de noviembre ya hay más de medio millón de toneladas comprometidos para embarcar desde las terminarles portuarias del Gran Rosario. Este volumen se ubica un 62% por encima del programa del año pasado y más que duplica el promedio de los últimos tres años.

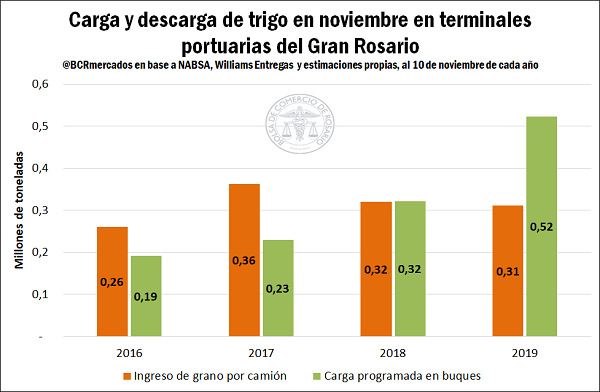

Del lado de la recepción de mercadería, sin embargo, no se observa el mismo incremento en relación a los años anteriores, al menos en lo que respecta a la descarga por camión, según puede aproximarse en base a datos reportados por los entregadores. Entre el 1ro y el 14 de noviembre habrían ingresado a las terminales de la zona algo más de 310.000 toneladas, levemente por detrás de las 320.000 del mismo período del año anterior y en línea con la descarga promedio de los últimos tres años.

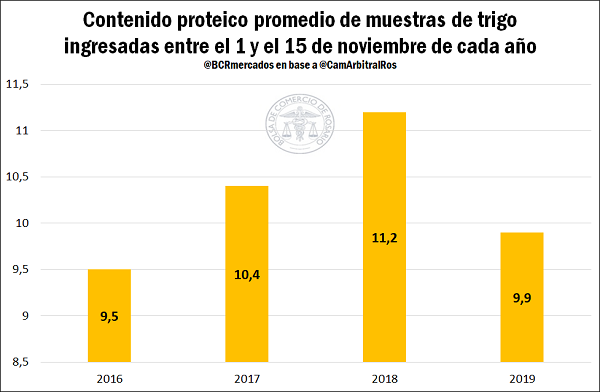

En base al último gráfico, puede verse que la necesidad del grano por parte del sector exportador es acuciante, restando a la fecha muy poco stock remanente del año anterior. En cuanto a calidad, el valor promedio de proteína de las muestras ingresadas al Laboratorio BCR en la primera quincena de noviembre (9,9) se asemeja al del mismo período de noviembre 2016 (9,5), quedando muy por debajo del valor del año pasado (11,2).

En este contexto, el ritmo de negocios por trigo en el recinto del Mercado Físico de Granos de Rosario fue más alto en la semana que pasó, con más compradores activos en el segmento disponible y mejores precios ofrecidos abiertamente para toda la cadena de entregas. Para la descarga inmediata la oferta de los compradores alcanzó los US$ 165/t de modo abierto, aunque podría haberse estirado hasta los US$ 170/t para grandes lotes, similar ya a lo que se ofrece por la entrega en diciembre. Para enero, en la semana las ofertas abiertas treparon hasta US$ 171/t, y US$ 172/t para febrero, en tanto que en marzo alcanzó los US$ 177/t.

Hoy, las esperanzas están puestas en que el clima favorable de los próximos 14 días permita un rápido avance de la cosecha, normalizando las entregas en los puertos. De ser así, la mayor oferta podría moderar las subas de precio en el corto plazo aunque debe advertirse que hay muy poco margen para que potenciales lluvias retrasen las labores. Si ello ocurriese, el mercado podría tornarse en extremo volátil.

Panorama Internacional

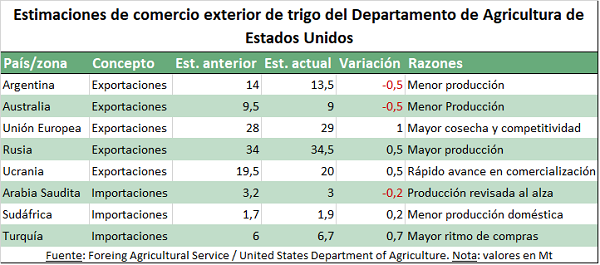

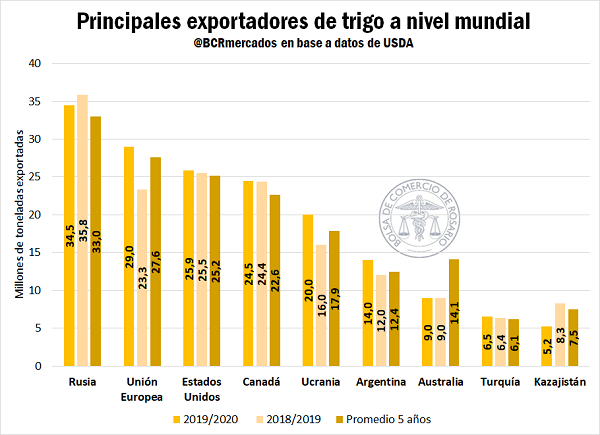

En los mercados globales de exportación persiste una intensa competencia entre los principales oferentes de trigo a nivel mundial. En su último informe de Grain: World Market and Trade, el Departamento de Agricultura de los Estados Unidos (USDA) realizó significativos cambios en sus estimaciones sobre el reparto del comercio internacional del cereal, destacando un incremento en las exportaciones para la Unión Europea, Rusia y Ucrania en la campaña 2019/20, conjugado con una baja proyectada para Argentina y Australia en dicha campaña.

La campaña comercial en los Estados Unidos 2019/20 (se desarrolla entre junio de este año y mayo del próximo), que se estima termine con exportaciones por 25,86 Mt, lleva hasta el momento un ritmo de avance en su comercialización un 11% superior al que llevaba en la campaña previa, en la que el comienzo explosivo de las exportaciones rusas, había dejado al trigo estadounidense rezagado. La creciente demanda global y los suministros relativamente ajustados de sus competidores son factores importantes que influyen en la competitividad del trigo norteamericano este año.

Los precios de Rusia son relativamente menos competitivos en este inicio de campaña al compararlo con el año pasado debido a la baja en los suministros totales del país, dado que a pesar de que su cosecha es mayor, los stocks que arrastra de su campaña previa son mucho menores que un año atrás. A pesar de que la cosecha ya se encuentra finalizada en este país, la venta de los agricultores se viene desarrollando de forma lenta, por lo que se espera que la comercialización externa esté más distribuida a lo largo de la campaña. El USDA en su último informe de Oferta y Demanda Mundial (WASDE por sus siglas en inglés), incrementó su estimación productiva para este país hasta las 74 Mt, un 2% más que el mes pasado y un 3% más que el año pasado, incluyendo 55 Mt de trigo de invierno y 19 Mt de trigo de primavera; con la estimación de exportaciones aumentando hasta las 34,5 Mt.

Por otro lado, en los próximas semanas se espera comience a entrar con intensidad en los mercados internacionales el trigo proveniente del hemisferio sur, que ha venido sufriendo serias complicaciones climáticas en su campaña productiva. Las condiciones secas han acelerado el desarrollo de los cultivos en Australia y la cosecha ya está en marcha, estimándose que la misma se desarrolle hasta finales de diciembre sobre las 10,6 millones de hectáreas que se esperan cosechar; se apunta a una producción total de 17,2 Mt según las estimaciones de USDA, 0,1 Mt por debajo de la campaña 2018/19, con un rendimiento que se pronostica en 1,62 toneladas por hectárea, 20% por debajo del promedio de los últimos 5 años.

La caída del precio de los futuros de trigo en Chicago sobre el final de la semana previa, impulsada por un informe WASDE que el mercado interpretó de forma bajista, fue sopesada en su mayoría en los primeros días de esta semana. Entre el jueves 7 de noviembre y el jueves 14, el precio del trigo sintió una variación de -0,93% para ajustar en U$S 186,57/t la posición diciembre.