El poder de compra de una tonelada de trigo es la mitad que en diciembre

Al tiempo que Argentina se adentra en la segunda mitad del año, los productores de trigo ya están más enfocados en la siembra y evolución del cultivo 2024/25, aunque resta camino por recorrer del actual ciclo 2023/24. Este cultivo suele comercializarse rápidamente al comienzo de la campaña comercial entre diciembre y enero, por lo que de aquí hacia adelante el volumen de negocios por el trigo ya cosechado tiende a enfriarse, siendo la industria molinera la que más presión ejerce sobre el mercado para originar mercadería. Respecto al plano externo, las exportaciones van perdiendo también volumen y Argentina tiende a concentrar los envíos a Brasil dado que, al ingresar la nueva cosecha del hemisferio norte, se complejiza competir en los destinos más lejanos.

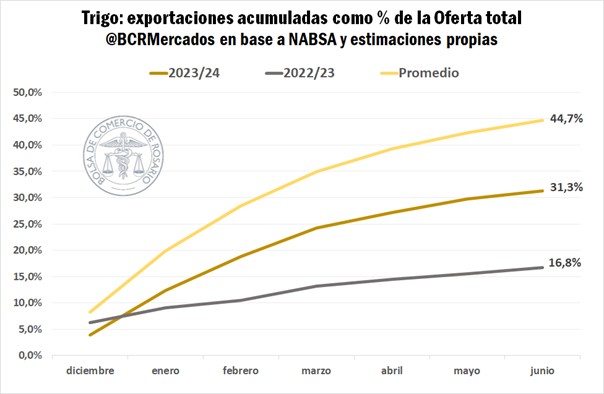

Sin embargo, si profundizamos la mirada en la actual campaña, que desde el vamos cuenta con una oferta restringida, las exportaciones acumuladas (sin contar la 2022/23) son las más acotadas a julio desde el ciclo 2014/15 ascendiendo a casi 6 Mt. Inclusive en relación con los suministros disponibles, la media indica que a esta altura prácticamente 45% de la oferta total tiende a exportarse, mientras que los guarismos actuales marcan 31% respectivamente.

Similar a lo sucedido la campaña pasada, frente a un recorte en la producción triguera y un mantenimiento religioso del consumo interno por trigo, las ventas externas se ajustan acorde a la menor oferta. En este sentido, las compras de parte de la industria corren completamente en línea con el promedio en términos absolutos y representan actualmente 17% de la oferta total.

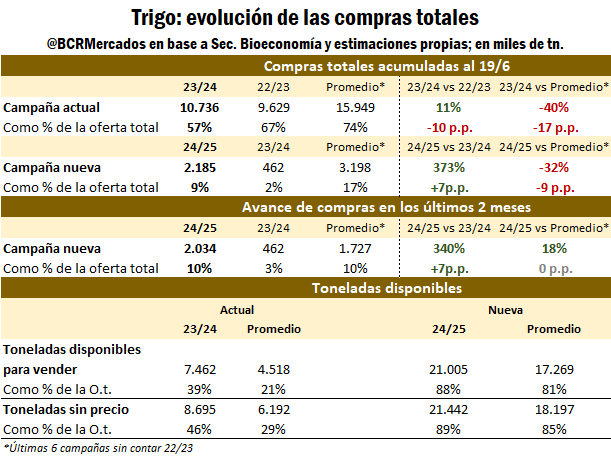

Al observar el cuadro completo del avance comercial por trigo, el general indica hasta ahora un avance relativamente más lento en las compras totales de la campaña 2023/24, con un progreso de casi 20 puntos porcentuales por detrás del promedio en términos relativos. En este sentido, tras un gran volumen de negocios concentrados al comienzo de la campaña comercial, el tonelaje comercializado perdió dinamismo y no es tan claro cómo avanzará en los próximos meses, dado que las recientes subas de precios no lograron mover mucho los negocios con descarga próxima.

Sin embargo, al referirnos a la dinámica de la comercialización por trigo nuevo, el panorama se invierte favorablemente. Las extraordinarias cotizaciones que se negociaron durante todo mayo y la primera quincena de junio incentivaron las ventas anticipadas del cereal. La configuración de muy buenas condiciones iniciales sobre la humedad en los suelos, el fenómeno de La Niña que paulatinamente tiende a moderarse (ver GEA-BCR) y una relación insumo-producto favorable brindaron el condimento necesario para que durante los últimos sesenta días se comprometieran 2 Mt de trigo 2024/25, 20% por encima de la media en términos absolutos para este período y en línea con el promedio en términos relativos a la oferta total proyectada.

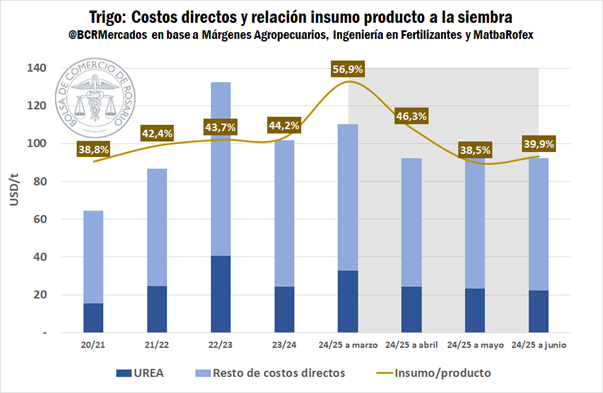

Durante mayo, la posición DIC’24 llegó a negociarse en USD 257/t, manteniendo los precios promedios a cosecha más elevados de la historia luego del 2022 y sosteniendo elevados niveles durante las primeras semanas de junio. Así la relación insumo-producto tendió a mejorar significativamente en relación con las estimaciones de principio de año en una combinación de precios al alza y fertilizantes estables. De hecho, durante mayo, con los precios vigentes en ese momento, la ratio entre los costes directos por tonelada y el precio fue inclusive más baja que durante la campaña 2020/21.

Sin embargo, la dinámica internacional que convalidaba esos precios extraordinarios se ha invertido, y las cotizaciones se desplomaron luego de tocar techo a fines de mayo, arrastrando los precios locales. Actualmente el trigo DIC’24 ajusta en USD 215/t ,16% por debajo del último máximo, aunque aun así estacionalmente por encima de los precios observados durante 2020 y 2021.

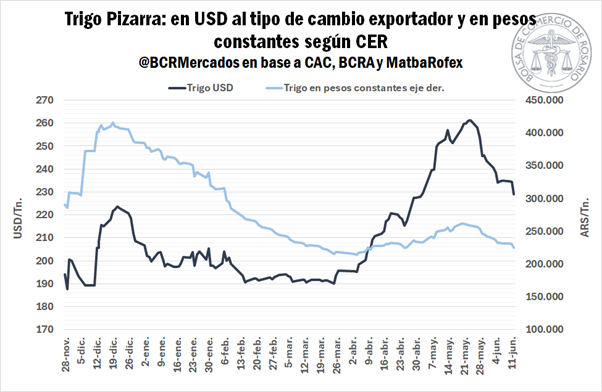

En línea con lo comentado anteriormente y sumado a la dinámica internacional, la pizarra por trigo también ajustó fuertemente a la baja. Al tipo de cambio exportador promedia USD 230/t cuando supo sobrepasar USD 260/t hace exactamente un mes, aunque, aun así, los niveles actuales superan a los negociados previo a mayo.

Sin embargo, el panorama cambia al observar la dinámica de las cotizaciones en pesos actuales. Teniendo en cuenta la inflación acumulada desde fines del año pasado, el poder de compra de una tonelada por trigo se redujo a la mitad entre diciembre (plena presión de cosecha) y la actualidad.

De caras al resto de la campaña, aún quedan 7,5 Mt disponibles para comprometer siendo que el 46% de la oferta total aún no ha fijado precios. Mientras la industria mantiene firme su demanda, es por el lado de la exportación en el cual podría descansar un eventual repunte del ritmo comercial, aunque dentro del corto/mediano plazo, los principales factores del mercado internacional se muestran bajistas. Por lo pronto, junio terminaría con un volumen exportado de menos de 300.000 toneladas y el line up para la próxima semana asciende a 140.000 toneladas a embarcar principalmente desde Bahía Blanca.

Mirando ya hacia la campaña próxima, aires de optimismo rodean a el ciclo 2024/25 con una mayor intención de siembra proyectada sobre la región núcleo; y que ya lleva implantada el 70% del área objetivo a nivel nacional, muy por encima de la media para esta altura del año.

Lo sucedido recientemente sobre Rio Grande do Sul, principal estado triguero brasilero, podría reflejarse en una mayor necesidad de originar mercadería de parte del principal comprador internacional de trigo argentino. Así en un contexto de oferta abundante, la campaña 2024/25 se podría perfilar con una intensa demanda externa luego de que la histórica inundación tomara por sorpresa al estado del sur en pleno período de siembra.

A su vez, es de destacar el hecho de que a pesar de que el sector exportador explica el 99% de las compras por trigo 2024/25 hasta ahora, aún no se han registrado nuevas Declaraciones Juradas de Ventas al Exterior para esa campaña.

Finalmente, a modo de conclusión, y transversal a ambas campañas, el futuro de las variables macroeconómicas relevantes y eventuales modificaciones de políticas regulatorias tendrán un rol preponderante para la fijación de expectativas en cuanto a la dinámica comercial por trigo. Sobre todo, en un contexto en el cual la brecha entre el tipo de cambio exportador y financiero ha tendido a incrementarse durante el último mes llegando al 30%, luego de mantenerse en torno al 20% en gran parte del año.

Panorama internacional por trigo

En el plano internacional, las cotizaciones han ajustado fuertemente a la baja luego de llegar a máximos el 28 de mayo pasado. Ya el recorte proyectado sobre la cosecha rusa ha perdido fuerza y los fondos han jugado un rol preponderante sobre la evolución de los precios en Chicago.

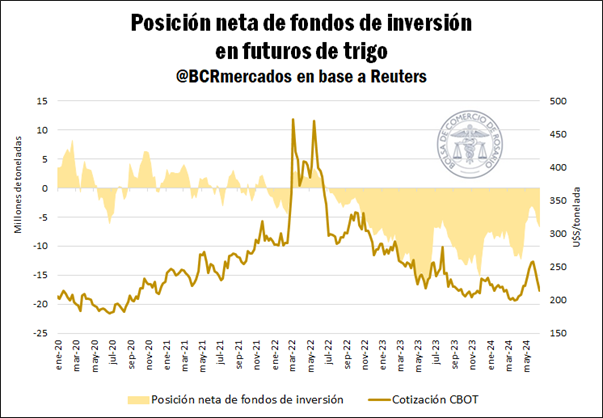

En primera instancia, a fines de abril y antes de las continuas revisiones de las agencias privadas sobre la cosecha triguera, los fondos especulativos en Chicago mantenían una cartera netamente vendida en más de 12 Mt equivalentes (96 mil contratos); esa posición vendida, al 28 de mayo se redujo hacia las 3 Mt (25 mil contratos) volcando hacia el mercado de futuros órdenes de compras netas por 9 Mt equivalentes (70 mil contratos) explicando en gran parte la sobredimensión en precios que el mercado convalidó durante mayo.

Actualmente, el mercado busca recalibrar las cotizaciones en relación con el nuevo nivel de oferta proyectado y los principales condicionantes que giran alrededor de los precios, los cuales pueden resumirse en los siguientes puntos:

Excelentes condiciones de los cultivos sobre Estados Unidos. La recolección del trigo de invierno ya sobrepasa el 40% del área sembrada, 15 p.p. por encima del promedio y cuenta con el 52% del área sembrada en condiciones buenas a excelentes siendo uno de los mejores ratings en los últimos cinco años. Por su parte, el trigo de primavera ha sido completamente implantado y ya cuenta con el 18% en fase de espigado, siendo que el 71% de los campos se encuentran en condiciones buenas a excelentes, también una de las mejores calificaciones en el último quinquenio.

Avance de la cosecha rusa con mejores rindes de lo esperado. Luego de varias revisiones a la baja, la agencia IKAR volvió a retocar sus proyecciones para la campaña de trigo euroasiática, aunque esta vez hacia arriba y ahora ascendería a 82 Mt, cuando el USDA pronostica 83 Mt. A demás, las mejoras climáticas en estas últimas semanas pusieron piso a las pérdidas productivas. Con el actual avance de la cosecha rusa y las noticias de buenos rindes observados, el recorte de la oferta mundial explicado por Rusia ya habría sido descontado sobre las cotizaciones, sin novedades aún que puedan implicar otro eventual rally en precios.

Recorte de la demanda internacional por trigo de dos grandes compradores. Hace ya un par de semanas que se ha anunciado oficialmente la salida virtual del mercado comprador por trigo de Turquía, dado que con el objetivo de resguardar la producción local decidió prohibir las importaciones del cereal por lo menos hasta octubre de este año. A un escenario similar se le sumaría Egipto, que luego de 36 años ha disminuido el subsidio que existe sobre el precio del pan en el marco de reordenamiento macroeconómico. Debido a que el 63% de los ciudadanos egipcios son beneficiarios del programa de subsidio, es factible que frente a un mayor coste por unidad se reduzca el consumo local por trigo y las compras internacionales que lleve a cabo la “General Authority For Supply Commodities” (GASC) mermen en intensidad, aunque esto dependerá de cuan inelástica sea la demanda.

Toma de ganancias y retorno hacia la senda de ventas netas por parte de los fondos en Chicago. Luego de alcanzar a la posición de cartera menos vendida en más de un año, los fondos especulativos han retomado las ventas netas de contratos y desde el 28 de mayo lanzaron oferta de ventas en contratos de trigo por un neto de más de 5 Mt. Según las estimaciones de Refinitiv actualmente la posición de cartera en trigo ascendería a – 8 Mt netas equivalentes, contando así con un amplio poder de fuego para condicionar las cotizaciones en el mercado frente a un eventual estrés de oferta.

Oferta y Demanda proyectada

Índice de contenidos

- 4 indicadores de la comercialización de granos durante el primer semestre 2024

- Desafíos para la recomposición del balance del Banco Central

- Litio argentino: China invierte cerca de US$ 3.400 millones en siete proyectos

- Se desacelera el ritmo de negocios por soja y se espera más dinamismo en el maíz

- Exportaciones: Nueva baja en los volúmenes embarcados, con fuerte incidencia de China