El stock comercial de trigo a marzo en el nivel más bajo de los últimos 37 años

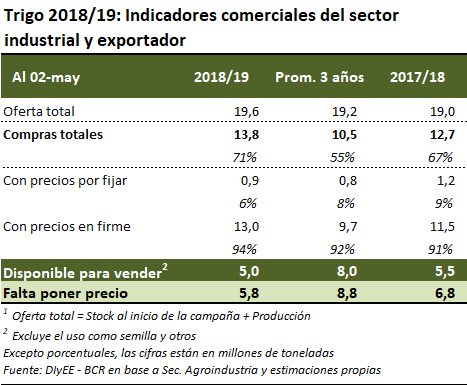

Luego de un álgido comienzo de la campaña de comercialización de trigo con compras que ya acumulan 13,8 millones de toneladas (Mt) al 1ro de mayo (11,2 Mt del sector exportador y 2,7 Mt de la industria), lo que implica un record histórico para esta altura de la campaña, el mercado local perdió dinamismo entre la menor presión de la demanda y la limitada oferta.

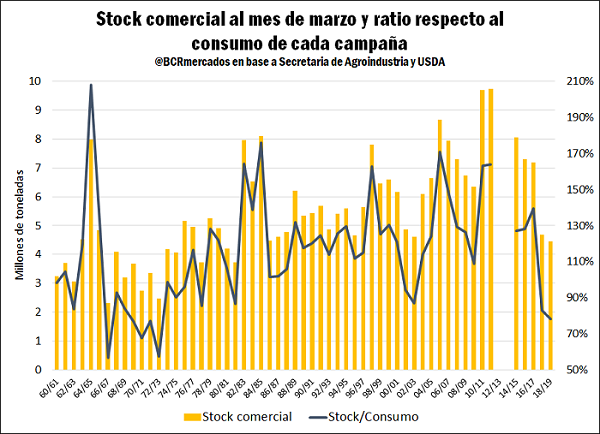

Sin embargo, el último dato de stocks comerciales publicado por la Secretaria de Agroindustria y que corresponde al pasado mes de marzo, refleja el volumen más bajo desde 1982 para este período del año. El volumen de las existencias físicas depositadas en acopios, plantas industriales y terminales portuarias alcanza los 4.456.895 de toneladas, cerca de 2 Mt menos que las 6,4 Mt del promedio de las últimas 3 campañas al mismo mes.

A la hora de analizar este dato es importante tener en cuenta que el consumo doméstico del cereal se ha incrementado a lo largo del tiempo a la par del aumento en la población. El stock de marzo de 1982 de 3,73 Mt representa el 87% del total consumido en la campaña correspondiente. Con un consumo proyectado en 5,6 Mt para la actual campaña, el stock comercial a marzo equivale al 79% de la demanda para consumo.

Considerando este ratio de stocks de stocks a marzo sobre el consumo de cada campaña, el registro actual es el más bajo desde la campaña 1972/73. En aquel momento las existencias comerciales al mes de marzo acumulaban 2,45 Mt, mientras que la demanda para consumo en la campaña fue de 4,3 Mt.

Del lado de la demanda externa, con datos hasta el mes de marzo, ya se llevan exportadas 7,3 Mt de las 12,5 Mt que se proyectan para la totalidad de la campaña. La molienda, al mismo período, suma 1,8 Mt mientras se estima que se procesen 5,6 Mt en el ciclo actual. Esto implicaría una demanda de alrededor de 9 Mt para lo que resta hasta el comienzo de la nueva campaña, más del doble que los stocks comerciales, que, vale aclarar, también contabilizan los granos almacenados en plantas de acopio. En este escenario, se podría esperar una mayor presión de la demanda sobre el mercado, dando impulso a las cotizaciones.

Como se mencionó anteriormente, el ciclo comercial actual tuvo la particularidad de haber mostrado un álgido ritmo de comercialización en su apertura, negociándose en los primeros cinco meses el 71% de la oferta total. Las 13,8 Mt de trigo negociado a la fecha en Argentina, superan en 1,1 Mt al volumen comercializado en la campaña 2017/18 y están 3,3 Mt por encima del promedio de los últimos 5 ciclos.

De cara al comienzo de las siembras, en su último informe BCR/GEA proyecta un área sembrada de 6,8 M ha, un aumento de 430 mil ha respecto al año pasado, un 6,7 %. Teniendo en cuenta los rindes promedio de los últimos 5 ciclos productivos de casi 32 qq/ha, la nueva campaña podría superar las 21 Mt, lo que sería un nuevo récord histórico. Más allá de la buena oferta de agua en el noroeste de la zona núcleo, la falta de lluvias en el sur de la provincia de Buenos Aires, importante región productiva del cereal, amenaza el logro de este aumento de área.

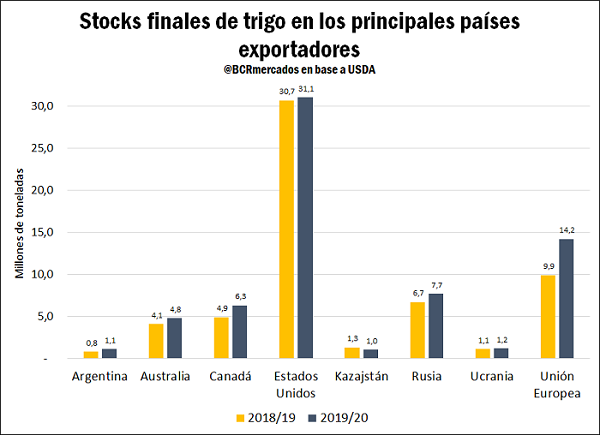

Por su parte, el Departamento de Agricultura de los Estados Unidos (USDA) en su Informe de Estimaciones de Oferta y Demanda dio sus primeras proyecciones para la próxima campaña. Para la Argentina este organismo estima que la producción en la campaña 2019/20 alcanzará un record de 20 Mt. Lo mismo sucederá con las exportaciones, que lograrían un record de 14 Mt incluyendo los envíos de harina.

A nivel global, los datos arrojados en el informe resultaron bajistas para el mercado. Se espera que la campaña 2019/20 encuentre mayor producción en los principales exportadores y mayores stocks finales. La producción mundial aumentaría hasta 777,5 Mt, 46 Mt más que en el ciclo actual. Los stocks finales pasarían de 274,98 Mt a 293,01 Mt, un aumento del 6,55 % y quedando muy por encima de las estimaciones comerciales de 277,4 Mt.

Evolución de las cotizaciones en la semana

En el transcurso de esta semana el precio de referencia para el trigo local, publicado por la Cámara Arbitral de Cereales de la BCR, quedó casi invariable. El precio Cámara correspondiente a las negociaciones del día 2 de mayo había sido de $ 8.470/t, una semana después y luego de haber fluctuado por debajo de ese valor, el precio del cereal se recuperó y quedó en $ 8.450/t para el día de ayer. Sin embargo, denominado en moneda estadounidense, este precio cayó 2,3 dólares por tonelada debido al aumento en el tipo de cambio, quedando en US$ 187,6/t.

En Chicago, los precios retrocedieron como consecuencia de la presión que ejercen sobre el mercado los amplios suministros globales y las buenas perspectivas para las cosechas de los principales exportadores del hemisferio norte, lo que deja un contexto de fuerte competencia en los mercados de exportación. Además, el cereal fue afectado por la tendencia negativa en los mercados de commodities agrícolas generada por las renovadas tensiones comerciales entre China y Estados Unidos, que ponen en riesgo el logro de un acuerdo para finalizar con la guerra comercial. El pasado 2 de mayo, el contrato de mayor volumen operado ajustó en US$ 163,14/t. Ayer, este mismo contrato cerró en US$ 157,81/t, lo que implica una caída semanal de 5,33 dólares, un 3,4 %.

En el día de hoy los precios se encuentran operando en baja en respuesta a los indicadores bajistas que arrojó el nuevo informe del USDA.

Oferta y Demanda proyectada

Índice de contenidos

- Posibles consecuencias de la escalada en las tensiones comerciales entre Estados Unidos y China

- Petroleo y gas en Vaca Muerta. Situación actual, problemas y perspectivas

- Perspectiva 2019/20 en trigo/soja: flete alto en NEA/NOA e insumos y alquileres con fuerte peso en zona núcleo

- Las exportaciones mensuales de maíz son récord por segundo mes consecutivo