El volumen exportado del complejo soja durante mayo fue el más importante desde el 2020

1 - Dinámica del mercado local por granos gruesos:

Al tipo de cambio exportador, la pizarra por soja se recupera cotizando en niveles similares a los de mediados de mayo en USD 297/t y habiendo ganado USD 8/t (+3%) desde el mínimo de la semana pasada, mientras que por el maíz la pizarra se negocia en los USD 168/t recuperando USD 6/t (+3%) desde el lunes pasado. El poder de compra de una tonelada de soja se mantiene en niveles similares a los de abril y el del maíz se en mínimos de todo el año.

Por el lado de la oleaginosa, las fábricas aportan presión a los precios en su intención de originar mercadería dada la fortaleza de los derivados y su alta demanda externa. En este sentido, durante la primera semana de junio acumularon compras por 760.000 toneladas y entre nuevos contratos y fijaciones se cerraron precios a 790.000 toneladas de soja. Además, el sector exportador de poroto mantiene su demanda y en la primera semana de junio compró 170.000 toneladas.

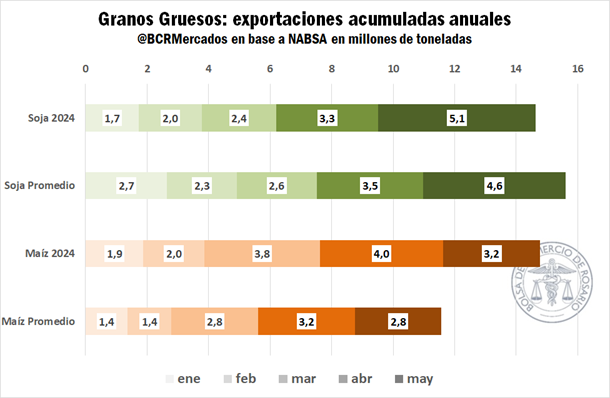

La exportación por soja y sus derivados mantiene un muy buen dinamismo, lo que le otorga ciertos grados de libertad a los originadores para mantener la pizarra más allá de la tendencia en Chicago. Mayo es el mes en el cual, estacionalmente, mayor tonelaje se exporta del complejo soja, y durante este año se enviaron al exterior más de 5,1 Mt, por encima del promedio de los últimos diez años para el mes, el volumen más alto desde el 2020 y 60% más que el año pasado.

Del total de toneladas embarcadas en mayo, poco más de 3Mt corresponden a harina de soja principalmente con destino hacia Turquía y el sudeste asiático, mientras que se exportaron 543.000 toneladas de aceite de soja que tuvieron a la India como destino predilecto, y finalmente, se embarcaron 1,4Mt de poroto de soja que casi con exclusividad partieron hacia China.

El line up para la segunda mitad del mes de junio hasta ahora, marca que se deberían cargar buques con 2,8 Mt correspondientes al complejo soja. De éstas, 700.000 toneladas corresponden a poroto partirían con destino a China, 1,6 Mt a harina de soja y más de 400.000 toneladas aceite. De concretarse, junio finalizaría con 4,6 Mt embarcadas correspondientes al complejo, muy por encima del promedio de los últimos 10 años.

Sin embargo, dada la dinámica de las cotizaciones, el margen teórico del sector industrial ya se encontraría en negativo mientras que el de la exportación de poroto se ha hundido por debajo de los USD -10/t, poniendo un tope al poder de fuego de parte de los compradores.

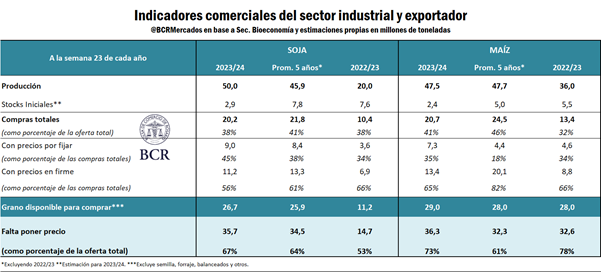

En el caso del maíz, paulatinamente el avance de compras como porcentaje de la oferta total va tendiendo hacia niveles normales. En el último par de semanas se comprometieron 1,7 Mt del cereal y entre contratos y fijaciones se cubrieron 1,6 Mt, esto de la mano de la intensa demanda de maíz argentino a nivel internacional.

En mayo se embarcaron más de 3Mt del cereal, por encima del promedio para el mes en los últimos diez años y el acumulado de embarques ya corre por delante de la media. El maíz argentino es el más competitivo actualmente en el mercado FOB y las primas se han fortalecido durante el último par de semanas llegando a USc +50/Bsh. Sin embargo, la pronta llegada del maíz tardío y el acelerado avance de la recolección de la zafrinha en Brasil impondrían mayor peso sobre el mercado, situación que se ve reflejada sobre el mercado a término que marca un inverso de USD 4/t entre el spot y el mes de julio.

A demás, es de destacar, que según el monitor de operaciones de SIO-Granos, se pueden encontrar varias toneladas anotadas en contratos con entrega a 2025, negocios que han estado brindando dinamismo a los contratos por maíz.

Por lo pronto según NABSA en junio se habrían embarcado 837.000 toneladas y el line up para lo que resta del mes ascendería a 1,2 Mt siendo diez los buques que habrían arribado durante esta semana a los puertos del Gran Rosario y ocho que arribarán la semana próxima.

En este contexto, como proporción de la oferta total el avance de la comercialización local se acerca cada vez más al promedio histórico, tanto en soja como maíz. Sin embargo, la proporción de negocios a fijar sigue destacando, especialmente en maíz.

Ello responde a que el grueso del cereal se comenzará a levantar en el inmediato de las siguientes semanas y que, dada la lógica comercial particular de esta campaña como consecuencia de la implementación de un dólar diferencial, los negocios forwards con precio han perdido parte del sentido, ello sumado al efecto de la Chicharrita y el achaparramiento de los maíces que puede dejar alguna duda sobre las condiciones de la mercadería.

A nivel internacional, el mercado de granos busca estabilizar las cotizaciones al nuevo nivel de oferta luego del salto discreto en precios durante mayo. En un contexto global de oferta pesada para granos gruesos, las inundaciones sobre Rio Grande do Sul y el efecto de la Chicharrita en los maíces tardíos argentinos enardecieron las cotizaciones internacionales, dando un respiro a la tendencia bajista que experimentaban desde mediados del 2023.

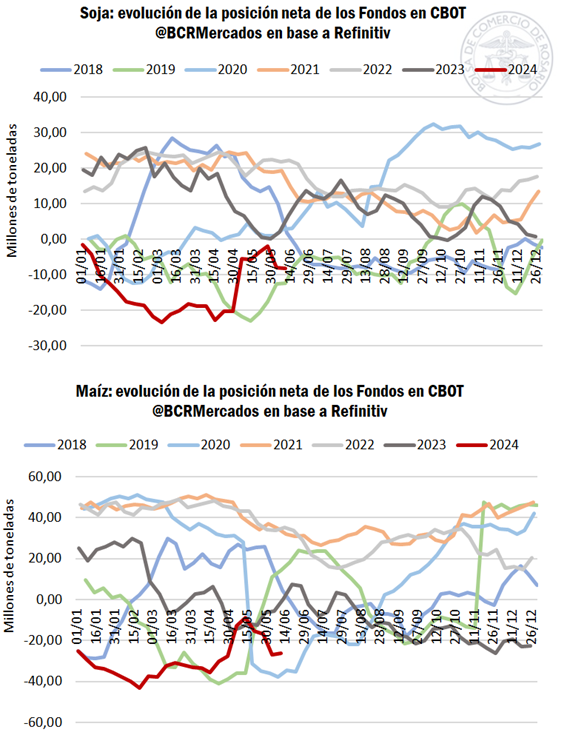

Prácticamente durante todo mayo el mercado convalidó precios elevados para maíz y soja, impulsados por las enormes compras de parte de los fondos en Chicago y la caída del dólar frente al resto de monedas. Desde fines del mes pasado la sobredimensión en precios ha tendido a corregirse, entre tomas de ganancias y la inercia de los fundamentos. Desde el 24 de mayo, el último pico alcanzado para granos gruesos en Chicago, el cereal corrigió a la baja en 3% mientras que la oleaginosa hizo lo propio en un 6%. Aun así, las cotizaciones se mantienen por encima de los niveles previos a mayo.

2 - Las claves del mercado internacional por granos gruesos:

De caras a lo que viene, el mercado ha de adentrarse de lleno al climático norteamericano, lo que será crucial durante esta campaña comercial dada las condiciones iniciales con las que se parte, a saber, el posicionamiento de parte de los fondos y las excelentes condiciones de los cultivos.

- Prácticamente el total del área objetivo para soja y maíz ha sido implantado en los campos estadounidenses, con el 75% de los maíces emergidos en condiciones buenas a excelentes y el 72% de la soja emergida en los mismos ratings. Durante los últimos veinte años, solo hubo dos que contaban con condiciones más auspiciosas a esta altura, el año 2018 y 2014. La comparación con la situación el año pasado a esta misma altura grafica aún más el excelente punto de partida. A inicios de junio del año pasado, el mapa de sequía indicaba que el 39% y el 45% de la superficie implantada con soja y maíz respectivamente se encontraban bajo condiciones de sequía en Estados Unidos, cuando actualmente esa proporción es de tan solo el 2% y 3%.

- Carteras históricas y estacionalmente muy vendidas de parte de los fondos. Teniendo en cuenta los últimos años, al iniciar el mes de junio, los administradores de fondos especulativos en Chicago suelen comenzar comprados de caras al mercado climático norteamericano. Sin embargo, actualmente mantienen la segunda posición netamente vendida más importante para esta altura del año, tanto en soja como en maíz. Por el lado de la oleaginosa, el neto es de -8,3 Mt equivalentes en contratos de futuros, cuando a fines de abril mantenían una cartera profundamente vendida de -20,3 Mt. Mientras que por parte del cereal la posición neta es de -26,1 Mt, solo superada a esta altura en los últimos años por el 2020.

Cambiando de hemisferio, la cosecha sudamericana de soja prácticamente ha finalizado y aun así el mercado internacional convalida precios de exportación elevados, quitando el sobresalto de mayo, las cotizaciones FOB llegan a valores similares a las de enero, rondando cerca de los USD 450/t. Las primas por el poroto se han fortalecido en el transcurso de estas semanas, siendo que los aún favorables márgenes para la industria de molienda china aportan presión por el lado de la demanda junto con mejores precios por el aceite de soja y harina.

El FOB para el embarque cercano de aceite de soja argentino acumula ganancias del 1,2% en lo que va del mes y las primas contra Chicago se han fortalecido cada vez más, aunque permanezcan negativas, reflejando el efecto de un menor cuadro de oferta mundial para aceites vegetales esta campaña e impulsado por la reciente recuperación en las cotizaciones del petróleo.

Por el lado de maíz, nos encontramos inmerso en pleno período de cosecha. En nuestro país ya se ha levantado el 52% del área objetivo, un avance semanal de 6 p.p. Mientras que en Brasil el ritmo de cosecha de la zafrinha es muy acelerado, llegando a recolectar según CONAB el 7,5% del área sembrada (avance semanal de 4 p.p.), 6 p.p. por delante del año pasado a esta altura, y el estado de Mato Grosso, principal productor, ya lleva las labores por encima del 11% del área sembrada 7,5 p.p. por delante del año pasado a esta altura.

Durante el 2023, con una extraordinaria segunda cosecha de más de 100 Mt, el maíz brasilero inundó el mercado internacional entre junio y julio, que con elevados precios en Chicago llevó a operar primas profundamente negativas que durante junio promediaron USc -25/Bsh llegando a negociarse en USc -55/Bsh sobre Brasil, situación que emuló el mercado FOB por maíz argentino. Sin embargo, dado el contexto actual y el cercano efecto de la Chicharrita las primas contra Chicago se muestran positivas y se han fortalecido en las últimas dos semanas frente a la baja de los futuros.

Aun así, cabe esperar mayor presión a la baja sobre el mercado FOB maicero frente al buen ritmo de la cosecha brasilera. Si bien la zafrinha este año no viene tan cargada como el 2023, se esperan más de 86Mt siendo la segunda mejor cosecha de su historia; teniendo en cuenta que los pronósticos climáticos son favorables para el avance de las labores sobre los estados de Mato Grosso y Goiás sería factible que aumente el peso de la oferta sobre las cotizaciones.

Oferta y Demanda proyectada

Índice de contenidos

- Situación comercial: ¿Cuánto resta por comercializar de maíz y soja 2023/24?

- Financiamiento en el mercado de capitales: mayo de 2024

- La siembra de trigo avanza a buen ritmo, pero se mantiene la cautela en la comercialización anticipada

- Precios internacionales: Los valores siguen resistiendo la fuerte presión generada por Australia y Brasil