La siembra de trigo avanza a buen ritmo, pero se mantiene la cautela en la comercialización anticipada

1- La siembra de trigo 2024/25 comienza a tomar ritmo, pero las compras anticipadas en el mercado local se resienten.

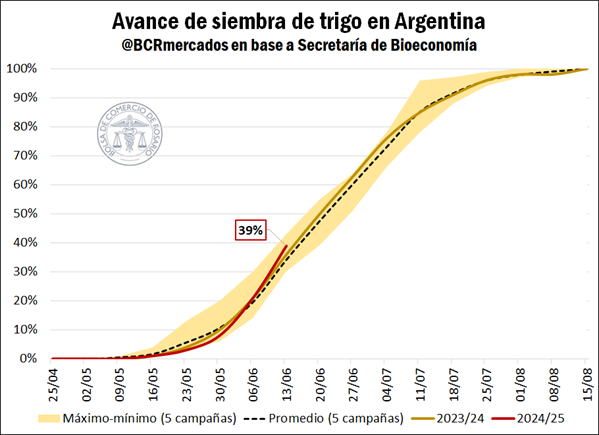

La siembra de la cosecha fina 2024/25 ya se inició en Argentina, y la misma comienza a tomar ritmo a medida que va terminando la cosecha de la gruesa. Esta semana, la Secretaría de Bioeconomía informó que se lleva sembrado el 39% del área estimada, la cual el organismo gubernamental sitúa en 6,15 millones de hectáreas, según su último informe mensual publicado en mayo. El avance en la implantación del cereal se ubica por delante del 36% observado un año atrás, e incluso 5 p.p. por delante del promedio de las últimas cinco campañas.

Por otra parte, esta semana la Guía Estratégica para el Agro (GEA-BCR) publicó un nuevo informe de estimación mensual nacional, donde se dieron a conocer las primeras proyecciones para la campaña triguera 2024/25 en Argentina. Según los datos publicados, se implantarían 6,92 millones de hectáreas con trigo, marcando un incremento del 25% interanual en el área sembrada. De confirmarse, sería asimilable a los 6,9 millones de hectáreas que se sembraron en la campaña 2021/22, cuando la producción alcanzó un volumen récord de 23 Mt. De esta manera, la mayor intención de siembra junto con importantes reservas de agua en los suelos podría llevar a un crecimiento interanual en la producción del cereal en torno al 45%.

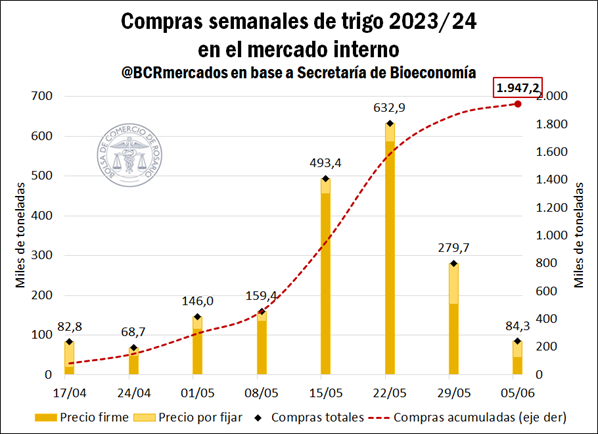

No obstante, en lo que respecta a la comercialización de la nueva campaña, se advierte que el retroceso en los precios a cosecha observado durante las últimas semanas puso un freno a las compras anticipadas del cereal. Los datos de la Secretaría de Bioeconomía indican que en la semana finalizada el 5 de junio, las compras de trigo de la campaña 2024/25 por parte de la industria y de la exportación ascendieron a apenas 84.300 toneladas, mientras que durante las cinco semanas previas el volumen de comercialización promedio había alcanzado 342.300 toneladas. Asimismo, sólo el 51% de las 84.300 toneladas comercializadas se realizaron con precio en firme, siendo que en las semanas anteriores este porcentaje ascendía, en promedio, al 82%.

Las compras de trigo de la campaña 2024/25 en el mercado local totalizan así 1,9 Mt. A pesar de la aceleración de la comercialización durante el mes pasado, dicho volumen se ubica aún por detrás de lo observado en igual fecha de los últimos cinco años, cuando el promedio de ventas anticipadas ascendía a 2,9 Mt (descontando el atípico año 2023).

Por último, en cuanto a las Declaraciones Juradas de Venta al Exterior (DJVE), aún no se han registrado anotes anticipados por trigo, siendo que en los últimos cinco años (sin contar el 2023) ya se habían declarado, en promedio, 3,6 Mt del cereal a la fecha actual.

2- Durante el primer semestre de la campaña comercial en curso, las exportaciones de trigo se duplicaron en comparación interanual.

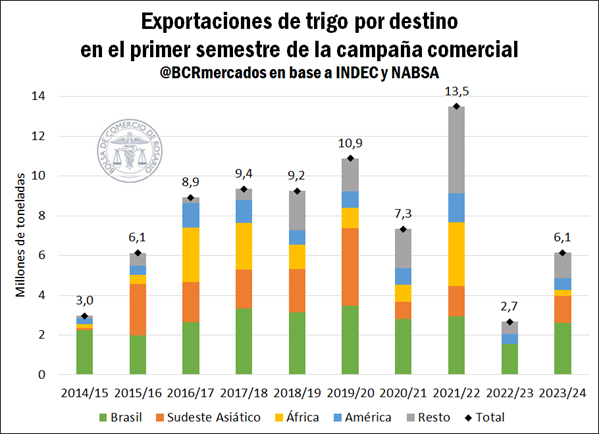

En lo que respecta a la campaña en curso, habiendo transcurrido ya seis meses desde el inicio del ciclo comercial de trigo 2023/24, el sector exportador muestra un importante repunte en términos interanuales. Tomando como referencia los datos del Instituto Nacional de Estadística y Censos (INDEC) y de la Agencia Marítima NABSA S.A. (NABSA), las toneladas exportadas en el primer semestre de la actual campaña superan las 6,1 Mt, un incremento del 130% respecto de igual período de la campaña anterior. No obstante, cabe contextualizar que durante el ciclo previo se registró una caída inusual de la producción del cereal a causa de la sequía que, de la mano del rolleo de DJVE, repercutió en un importante recorte de las ventas externas.

Así, tomando como referencia el promedio de los últimos cinco años, el volumen exportado en el primer semestre de la campaña actual se ubica un 30% por debajo del mismo, lo cual guarda sentido con una cosecha triguera por detrás de la media.

En lo que respecta a los países de destino, Brasil se destaca, como es habitual, como el principal receptor del cereal argentino. Hasta finales de mayo, los embarques hacia nuestro país vecino totalizaron 2,6 Mt, representando el 43% del total de toneladas exportadas, y registrando un incremento del 68% respecto del mismo período de la campaña previa.

En segundo lugar, sobresalen los envíos con destino al Sudeste Asiático, los cuales durante el mismo período de la campaña previa habían resultado nulos. Así, durante el primer semestre de la campaña 2023/24, se registraron embarques por 1,3 Mt hacia dicha región de oriente. También retornaron los embarques de trigo con destino a África, que ascendieron a más de 303.000 toneladas entre diciembre y mayo, en tanto los envíos hacia América, sin contar Brasil, ascendieron un 25%, totalizando casi 606.000 toneladas del cereal.

En cuanto al volumen de trigo comprometido a embarcarse en el corto plazo desde las terminales portuarias argentinas, la información de NABSA indica que los embarques programados al 12 de junio totalizaban 164.200 toneladas, de las cuales el 70% tiene como destino a Brasil.

3- Panorama internacional.

Llevando la mirada al plano internacional, las novedades vienen de la mano de las nuevas estimaciones de oferta y demanda mundial que publicó esta semana el Departamento de Agricultura de los Estados Unidos (USDA, por sus siglas en inglés). La mirada se centra en las nuevas estimaciones de producción 2024/25 de los principales países exportadores, luego de que algunos de ellos atravesaran condiciones climáticas adversas.

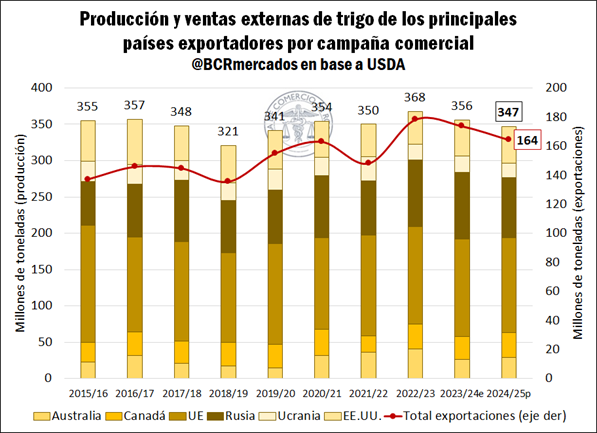

En cuanto a Rusia, las heladas registradas durante el mes de mayo, seguidas de un tiempo caluroso y seco, llevaron a que el USDA recorte la producción de trigo del principal país exportador en 5 Mt respecto de la estimación del mes anterior, situándola en 83 Mt. Esto ubicaría la producción rusa un 9% por detrás de la registrada en 2023/24. Cabe mencionar, no obstante, que esta estimación resulta de todos modos optimista, siendo que consultoras rusas como IRAK o Sovecon prevén una cosecha de 81,5 Mt y 80,7 Mt, respectivamente, y advierten que podrían recortarse aún más.

Respecto a Ucrania, el clima adverso también impactaría en su cosecha, por lo que el organismo gubernamental estadounidense recortó su estimación en 1,5 Mt respecto del mes anterior, llevándola a 19,5 Mt. Esto implica una caída interanual del 15% en la producción de dicho país. Asimismo, se registraron recortes en la cosecha triguera de la Unión Europea, que caería un 3% interanual alcanzando 130,5 Mt, principalmente a causa de las excesivas lluvias en Francia.

La reducción en la producción de estos países se vería compensada parcialmente por un incremento en la cosecha de Australia, Canadá y Estados Unidos del 12%, 6% y 3%, respectivamente. Aun así, la producción en conjunto de los principales seis países exportadores caería un 2% interanual, disminuyendo su volumen exportado en un 5%. Esto presentaría una oportunidad para demás países exportadores, entre los que se incluye Argentina, siendo que el consumo mundial se mantendría prácticamente constante entre campañas.

Finalmente, a pesar de los recortes mencionados, el futuro de trigo de mayor volumen operado en el Mercado de Chicago se mostró nuevamente a la baja entre semanas, reacomodándose luego de las abruptas subidas registradas desde mediados de abril hasta finales de mayo.

Oferta y Demanda proyectada

Índice de contenidos

- Situación comercial: ¿Cuánto resta por comercializar de maíz y soja 2023/24?

- Financiamiento en el mercado de capitales: mayo de 2024

- El volumen exportado del complejo soja durante mayo fue el más importante desde el 2020

- Precios internacionales: Los valores siguen resistiendo la fuerte presión generada por Australia y Brasil