La India tiene una importancia trascendental para el comercio exterior argentino. Es el principal socio comercial del principal complejo exportador del país. Es decir, el comprador más importante del Complejo Soja argentino.

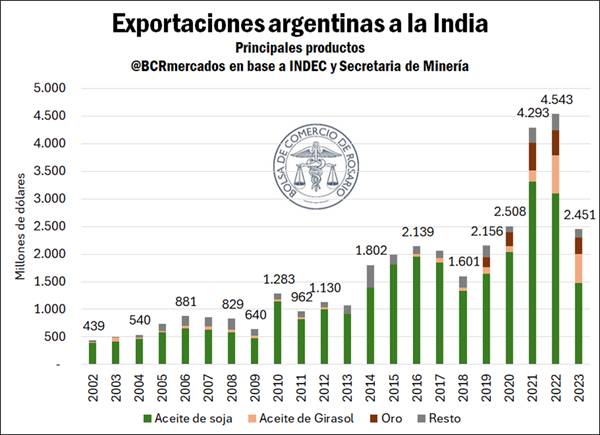

El 48% las exportaciones de aceite de soja y el 30% de las exportaciones de aceite de girasol tuvieron a la India por destino entre 2018-2023, siendo en ambos casos el principal comprador. Además, en ese sexenio más del 84% de las exportaciones argentinas a la India consistieron en aceites vegetales.

Dos provincias encuentran a la India como un destacado socio comercial, que en muchos años ha sido número 1: Santa Fe y San Juan. Mientras la provincia invencible tiene a su industria aceitera como principal vínculo con la India, San Juan envía una importante porción de sus exportaciones de oro hacia el gigante asiático.

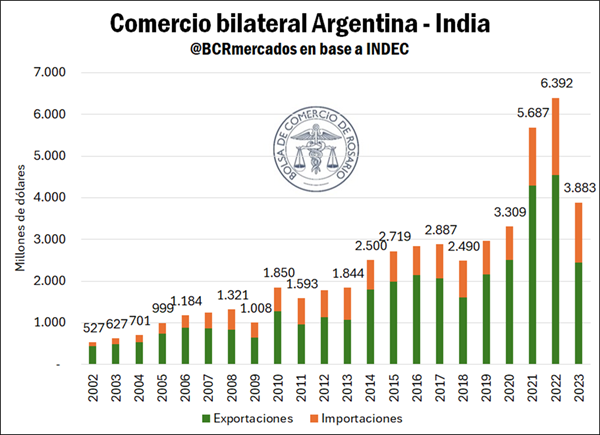

Por la relevancia de la India para el comercio de aceites de la Argentina, la formidable sequía del año pasado golpeó muy fuerte a la exportación hacia este país. Con menos soja para industrializar por parte de la industria aceitera, el comercio con India se resintió un 46% respecto a 2022, equivalentes a casi US$ 2.100 millones menos. En este sentido, fue el segundo país con mayor recorte exportador el año pasado, tanto en términos absolutos como nominales.

A pesar de ello, con la Argentina como principal exportador global de aceite de soja y la India como principal importador, en este vínculo bilateral encontramos el flujo de aceite de soja más importante del mundo. No conforme con ello, con la invasión rusa a Ucrania, el aceite de girasol ha vuelto a ganar relevancia en las exportaciones hacia la India, considerando que Rusia y Ucrania son los dos únicos países por encima de la Argentina en exportaciones de aceite de girasol.

De esta manera, las exportaciones de aceite de girasol argentino a India se multiplicaron por nueve, si comparamos 2018 con 2023. Con este auge exportador, Argentina pasó de abastecer el 3% al 18% de las importaciones indias de este aceite en apenas seis años.

Por su fuerte dependencia importadora, y buscando su autoabastecimiento interno, desde abril de 2023 India regresó con la imposición de aranceles al aceite de soja y al aceite de girasol, de cero a una alícuota de 5,5% para el aceite crudo, aunque en septiembre de 2021 el impuesto efectivo sobre la importación de aceite de soja ha llegado a casi el 25%.

Para junio del año pasado, y desde entonces, el arancel efectivo para importar aceites refinados a la India, tanto de soja como de girasol, se ubica en el 13,75%. La alícuota de estos aceites refinados es menor si la comparamos con la colza, que dispone de una alícuota del 49,5% para sus aceites de este tipo. En los aceites crudos, las alícuotas se ubican en el 5,5% para estos dos aceites, así como para la palma, mientras la colza se ubica en el 38,5%.

Teniendo en cuenta el crecimiento de la demanda interna de aceites comestibles, la falta de oferta local y el costo de las importaciones, el gobierno indio encaró esta situación con el “Programa Misión Nacional de Aceites Comestibles – Aceite de Palma 2021-2026”. Con dicho programa se busca producir 1 millón de toneladas de este aceite en 2026 y 2,8 millones en 2030, partiendo de las 300.000 toneladas actuales. La cosecha 2022/23 mantiene aún a la India estancada en esos números y las proyecciones del USDA para el 2023/24.

Merece la pena destacar que la India dispone en las últimas campañas de una producción de soja que oscila entre 10 y 12 Mt al año, destinadas mayoritariamente al procesamiento para consumo interno de harina y aceite. El volumen de importación de poroto de soja es escaso debido a aranceles, asuntos fitosanitarios y restricciones a la importación de OGM, a pesar de contar con más de 30 Mt de capacidad de procesamiento en el país.

Por otra parte, el consumo de productos lácteos con mayor valor agregado está creciendo debido a la adopción de patrones de consumo occidentales en la India. Con la caseína ya insertada en el mercado, el complejo lácteo tiene oportunidades abiertas para amplificar sus exportaciones de alto valor agregado al gigante asiático.

Dos amenazas ponen un freno a la profundización argentina sobre los mercados de la India. Por un lado, las campañas y políticas de “Hecho en India” y su foco en la autosuficiencia alientan la producción local y desalientan la importación. Por otro lado, la legislación en materia de importación de alimentos se modifica constantemente.

En el mercado indio la disputa por mercados no solo es frente a otros países; la industria alimentaria local es la principal competencia. India es el principal productor mundial de leche; el segundo productor de frutas, verduras, arroz, trigo y pescado; el tercer productor de huevos; y el sexto de carne.

Sin embargo, también abundan oportunidades para ampliar las exportaciones nacionales. La población musulmana en la India alcanza los 200 millones de personas, quienes consumen mayoritariamente productos halal. Estos últimos son aquellos productos que cumplen los dictámenes de la Sharia (ley islámica), excluyéndose alimentos, cosméticos, aditivos y procedimientos prohibidos, como son: animales no sacrificados según el rito Halal, sangre de cualquier especie animal, cerdo, jabalí y sus derivados, cualquier tipo de bebida alcohólica o embriagante, entre otras características. El potencial avance de certificaciones halal para los productos agro de la Argentina puede abrir oportunidades a un enorme mercado.

Por su parte, en la última década los productos que más crecieron en su importación fueron nueces, almendras, frutas frescas (manzanas, peras, uvas), bebidas alcohólicas destiladas, cacao y sus preparaciones y lácteos. En este contexto, Argentina puede profundizar su inserción de legumbres, cacao, otros aceites vegetales (maíz, oliva, etc.), productos avícolas, frutas y vinos. Muchas de estas exportaciones encuentran limitaciones para despegar desde Argentina ya que India tiene variados acuerdos bilaterales que dan ventajas a otros orígenes, como peras desde Chile, manzanas desde ASEAN, quesos desde Corea del Sur, cacao desde Japón, etc.

En 2004, el Mercosur y la India celebraron un Acuerdo de Comercio Preferencial (ACP) que otorga acceso preferencial a una serie de productos. Desde 2019, los socios del Mercosur y la India reiniciaron diálogos para acordar detalles a los fines de profundizar este Acuerdo, de acuerdo con el Centro de Economía Internacional (CEI) de Cancillería.

Otros productos ya insertados que muestran espacio para seguir creciendo en la India son las maderas en bruto de coníferas, cueros y pieles curtidos de bovino, lentejas y glicerol. Asimismo, el caso de la arveja representa una enorme oportunidad comercial. Las arvejas frescas solo están disponibles durante el invierno y en algunas áreas de India, pero es un producto que se consume todo el año. Argentina puede apuntalar el abastecimiento de arvejas en la India.

Nuestro país aporta el 60% del extracto de quebracho importado por la india, además el 46% de sus importaciones de harina y pellets tanto de soja como de girasol en 2022. No conforme con ello, Argentina también aporta el 46% de los cueros bovinos importados por el gigante asiático, el 38% de las lecitinas y el 23% de las caseínas, de acuerdo con datos de la Agencia Argentina de Inversiones y Comercio Internacional.

Las tensiones comerciales entre China y Estados Unidos (los dos principales socios comerciales de la India) permitieron a la Argentina entre 2018 y 2019 colocar manufacturas de hierro y acero y en productos químicos (reactivos de diagnóstico y preparaciones aglutinantes) en el mercado indio.

Por otra parte, la producción de girasol en la India cayó más de un 80% respecto a la que era hace 20 años en la campaña 2022/23, mientras la producción de soja se encuentra prácticamente estancada en los últimos diez años. Los límites que impone la productividad de los suelos de la India y la competencia con otros cultivos más rentables limitan los intentos de autosuficiencia.

Naturalmente, esto no implica que no haya amenazas presentes para la inserción argentina en la India, y sus producciones de oleaginosas no dejan de ser un tema para seguir analizando. Más allá de ello, es indudable la relevancia de la India como destino estratégico de las exportaciones argentinas por su presente, y sobre todo, por su futuro.