¿Qué impacto tendría sobre los mercados de fertilizantes un potencial autoabastecimiento de la India?

Solamente un país en el mundo tiene un ministerio con la palabra “fertilizantes” en su nombre: la República de la India, con su Ministerio de Químicos y Fertilizantes. La superficie productiva de este gigante asiático no ha cambiado mucho en las últimas décadas: los 130 millones de hectáreas sembrados en la última campaña no se alejan demasiado del promedio de 124 M ha que tuvo la década de los setenta.

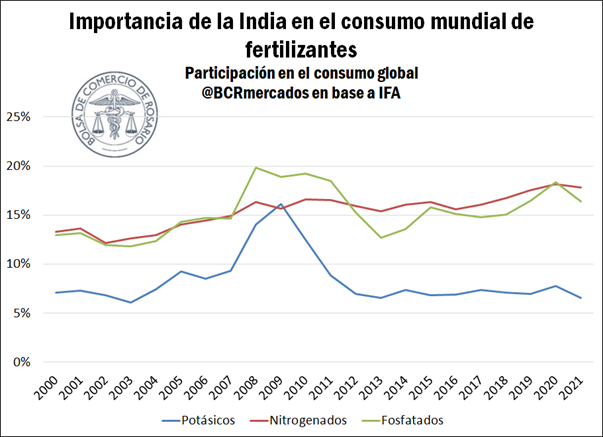

Sin embargo, en aquel entonces la producción apenas podía superar los 130 millones de toneladas, y en años de sequía podía caer por debajo de los 100 Mt. Décadas más tarde, la cosecha india 2021/22 supera las 310 Mt, con el rinde promedio creciendo más de un 150% en el último medio siglo. Este crecimiento no hubiera sido posible sin un rol protagónico de los fertilizantes. Por ello, la India se ha convertido en el principal importador y consumidor de urea del mundo.

“Atmanirbhar Bharat” es la frase que encabezan varios ministerios y resoluciones del actual gobierno indio. Traducible como “India autosuficiente”, implica una orientación de política hacia el autoabastecimiento en sectores considerados estratégicos por el gobierno, entre los que se encuentra la producción de fertilizantes. No obstante, la intervención sobre los mercados no es una novedad para el sector de los nutrientes en ese país.

En India el precio de la urea, principal fertilizante consumido en el país, es fijado a nivel nacional. Al mismo tiempo, las industrias reciben como subsidio un porcentaje de sus costos, lo que merma los incentivos para mejorar la productividad. Además, la distribución interna y las importaciones son fuertemente controladas y definidas a nivel estatal.

La urea es el objetivo más próximo en lo que hace al autoabastecimiento indio de fertilizantes. En 2018 India contaba con 31 plantas de fertilizantes nitrogenados (produciendo eminentemente urea), 20 de fosfatados complejos (fosfato diamónico y fertilizantes combinados NPK) y 110 de fosfatos simples (SPS).

En marzo pasado se reabrió la cuarta planta de urea desde ese entonces, con expectativa de reabrir la quinta y última planta el año que viene. Estas plantas de fertilizantes, originalmente de propiedad pública, habían cerrado entre 1990 y 2002 por sus elevados costos.

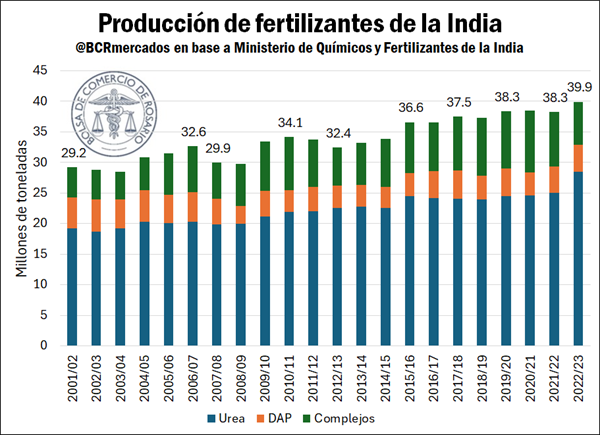

No obstante, las mismas van siendo ampliadas y reabiertas en joint ventures con el sector privado. A este paso, a fines del año que viene India tendría 36 plantas de fertilizantes nitrogenados en producción. Con este sostenido sendero de crecimiento productivo, en la última campaña India produjo un 13% más de urea que en la cosecha pasada, un 26% más que hace diez años y un 52% por encima del volumen de principios de siglo.

El gas natural es el insumo clave para la producción de urea. Entre 2019 y 2021 India realizó importaciones de petróleo y gas con Rusia por menos de US$ 3.000 millones. Mientras en 2022 este volumen superó los US$ 31.000 millones, en 2023 tocó un nuevo máximo de importaciones por encima de los US$ 46.000 millones. Así, Rusia pasó de abastecer el 2% al 33% de las importaciones energéticas de la India.

El desenlace de la guerra con Ucrania recortó sustancialmente las exportaciones rusas hacia la Unión Europea, afectando especialmente al gas natural. La reciente preponderancia rusa en las importaciones energéticas indias se explica por la reconducción de dichos flujos de petróleo y gas, los cuales son importados por India a precios más reducidos. Esta situación dio un nuevo impulso para garantizar insumos a menor precio en el camino al autoabastecimiento indio en el mercado de la urea.

Con esta ruta trazada, y a la espera de las flamantes plantas por operar a su máxima capacidad, el ministro de Químicos y Fertilizantes de la India afirmó el mes pasado que a partir de 2026 “las importaciones de urea serán cero”. Es decir, el primer importador global de urea, responsable del 16% del comercio global en el promedio 2018 – 2022, se retiraría del mercado en menos de dos años.

El recorte de importaciones se hace viable en función de las expectativas productivas y las necesidades de importación que ha tenido la India en los últimos años. Distinto es el caso de los fertilizantes fosfatados, más rezagados respecto a los avances de la India en el mercado de la urea. Mientras en la 2022/23 sólo el 21% del consumo de urea fue abastecido con importaciones, casi el 60% del consumo de fosfato diamónico (DAP) de la India fue cubierto con productos traídos del exterior.

Haciendo un potencial análisis sobre los impactos en la Argentina, merece la pena destacar que cerca de la mitad del consumo de urea a nivel nacional se abastece de importaciones. Sin embargo, una perspectiva de potencial crecimiento productivo de cara a mediano plazo en nuestro país implicará necesariamente una suba de la demanda de fertilizantes. Si ésta no se ve acompañada por un crecimiento de la producción nacional de urea, la participación de las importaciones en el consumo necesariamente tendrá que elevarse.

Con este marco, la atención recae sobre Rusia, China, Arabia Saudita y Qatar, principales exportadores globales de urea. La potencial menor demanda de importaciones en el mercado indio podría reorientarse hacia otros destinos o el comercio mundial de urea verse reducido. En el primer caso, se espera una presión bajista sobre los precios globales en tanto se mostraría en el corto plazo una potencial sobreoferta de urea. En el segundo caso, la dinámica actual de mercado persistiría sin ejercer abundantes presiones en los precios por la retirada india.

De cualquier modo, el mercado central de la urea a nivel global será entonces Brasil en el mediano plazo. El gigante sudamericano pasará a tener más peso en las importaciones globales tanto por su creciente necesidad de fertilización como por la menor relevancia de la India en el comercio mundial de la urea.

Naturalmente, la dinámica importadora de la India no es el único determinante de los precios internacionales de la urea. Por ello, los precios de la energía y el agro, las disrupciones en el comercio y los costos de transporte, las decisiones relativas a política comercial y las tensiones en las cadenas globales de valor son elementos clave que afectan y esperan tener impacto en los mercados de fertilizantes mundiales. La dinámica de los tiempos que vienen será determinante para los precios de la urea, y consecuentemente, para los costos de producción del agro argentino.

Oferta y Demanda proyectada

Índice de contenidos

- China aún no registra compras a Estados Unidos de los principales cultivos 2024/25

- El maíz, en compás de espera

- El ritmo comercial de soja 2023/24 sigue creciendo y rompiendo máximos semanales

- Mayo fue crucial para la nueva campaña de trigo, y el comercio local recupera terreno

- Faena de novillos: El primer cuatrimestre marca un nuevo piso para la categoría