Por primera vez en 5 años, bajaría la producción mundial de oleaginosas

El pasado 29 de Mayo de 2015, Oil World Statistics dio a conocer sus primeras estimaciones para la campaña 2015/2016. El dato más importante de dicha información es que la producción mundial de semillas oleaginosas -medida en toneladas- podría registrar -por primera vez en los últimos cinco años- una caída en el nuevo ciclo respecto del año anterior. Recordemos que este rubro comprende la suma total de las producciones nacionales de las siguientes semillas: soja, girasol, colza, canola, algodón, maní, copra (pulpa seca del coco), lino, sésamo, semilla de palma y ricino.

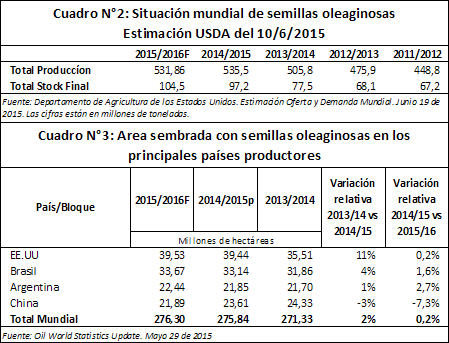

Como puede verse en el cuadro N°1, en los últimos cuatro años la producción mundial venía creciendo de manera imparable. Oil World ha estimado recientemente para la nueva campaña 2015/2016 una producción mundial de 522,4 millones de toneladas, la cual estaría por debajo de la que se habría registrado en el último ciclo 2014/2015: 528,8 millones. De confirmarse estas estimaciones, la caída en valores absolutos este año sería de 6,4 millones de toneladas, lo cual en porcentajes representaría un baja del 1,2% en términos interanuales.Las proyecciones del Departamento de Agricultura de los Estados Unidos son coincidentes con las estimaciones de Oil World. El último informe de estimación de oferta y demanda del USDA del 10 de Junio de 2015 también sostiene que la producción mundial de semillas oleaginosas caería en la nueva campaña 2015/2016 respecto del año anterior. Esto puede observarse en el cuadro N°2.

Lo llamativo de las estimaciones del USDA y Oil World es que se trataría de la primera caída interanual en los últimos cinco años. Según Oil World en la campaña 2011/2012 la producción mundial se ubicaba en las 441,6 millones de toneladas. Al año siguiente se produjo una importante suba hasta alcanzar 467,6 millones de toneladas (ciclo 2012/2013). Luego se produce otro salto significativo en la campaña 2013/2014 cuando la producción llega a 495,2 millones de toneladas. Finalmente, en la campaña 2014/2015 se rompe con el techo simbólico de las 500 millones de toneladas y se logra un nuevo record: 528,8 millones de toneladas. En ese año la producción creció un 6,7% respecto de la registrada en el ciclo anterior.Estos números muestran que en los últimos cuatro años el aumento en la producción mundial fue de casi el 20% (saltó de 441,6 millones de toneladas a 528,8 millones de toneladas). Esta cifra es realmente significativa.

Pero en la nueva campaña caería la producción como dijimos antes a 522,4 millones de toneladas. Con la baja que podría producirse, la pregunta que cabría hacerse es si estamos llegando a un techo a nivel productivo después de tantas subas. Podría pensarse que si en las próximas campañas no se supera este nuevo techo mundial, esto podría ayudar a generar algún efecto de recuperación en los precios de exportación de los principales cultivos oleaginosos, entre ellos la soja. Se trata de una de las principales preocupaciones de la mayoría de los productores agropecuarios argentinos de la zona núcleo, donde ante los bajos márgenes brutos en el resto de los cultivos (principalmente trigo, maíz y girasol); la apuesta principal reside en sembrar soja para salvar la rentabilidad de las explotaciones en este año.

¿Podríamos estar en presencia de un nuevo techo en la producción mundial de semillas oleaginosas? ¿Por qué caería la producción este año?

a) En principio creemos que no estamos en presencia de un nuevo techo. La "leve" caída estimada en la producción mundial de este año estaría obedeciendo a un también "leve" desaliento en la intención de siembra con semillas oleaginosas, producto de un escenario de caídas en los precios internacionales del complejo oleaginoso, altas producciones en las campañas anteriores, crecimiento de la oferta mundial más fuerte que la demanda mundial en los últimos años y significativos aumentos en los stocks finales. Concretamente. El área sembrada de los principales países productores crecerá este año pero con menor fuerza que en años anteriores.

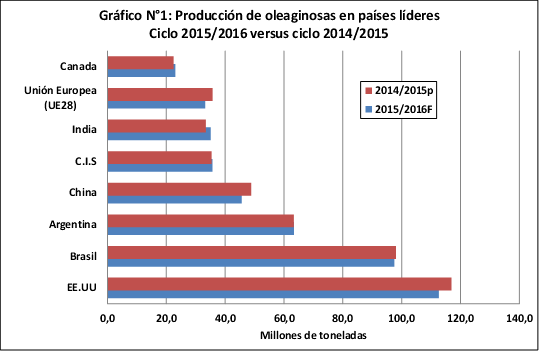

Y esto lo podemos vislumbrar claramente en el cuadro N°3. Allí tenemos la información del total de área a cosechar a nivel mundial y para los principales países productores, Hay datos de las últimas dos campañas y lo que se espera para la 2015/2016. La fuente es Oil World.

A nivel mundial, el área sembrada total con oleaginosas creció un 2% en la última campaña 2014/2015. Pasó de 271,33 millones de hectáreas a 275,84 millones. Para la actual campaña 2015/2016 se espera que crezca pero con menor fuerza: apenas un 0,2% (De 275,84 millones de hectáreas a 276,30 millones).

También Estados Unidos y Brasil verían crecer en la nueva campaña 2015/2016 el área sembrada con semillas oleaginosas. Pero el crecimiento también será muy inferior al registrado en la campaña pasada. Estados Unidos en el ciclo que se cierra (2014/2015) hizo crecer el área sembrada un 11% (pasó de 35,51 millones de hectáreas a 39,44 millones). Este año (2015/2016) se espera que el área sembrada crezca apenas un 0,2% (pase de 39,44 millones de hectáreas a 39,53 millones). Hay una clara desaceleración en la intención de siembra este año.Lo mismo sucedería con Brasil. En la campaña que finaliza (2014/2015) el área sembrada con oleaginosas en Brasil creció un 4% (pasó de 31,86 millones de hectáreas a 33,14 millones). En la nueva campaña 2015/2016 se espera que el área sembrada apenas crezca un 1,6% (pase de 33,14 millones de hectáreas a 33,67 millones).

Confirma esta presunción la información de esta semana acerca de que los productores de soja en Mato Grosso, el mayor estado productor de soja en Brasil, esperan aumentar su superficie cultivada con soja en 2015/16. Según estimaciones del Instituto de Economía Agrícola de Mato Grosso (IMEA) se espera que la superficie cultivada con soja en el estado aumente un 1,8% en 2015/16. La producción podría incrementar un 1,7%. El informe resalta que los productores de soja en dicho estado están siendo cautelosos en sus planes de expansión debido a los bajos precios internacionales de la oleaginosa, el mayor costo de implantación, el aumento en las tasas de interés en los préstamos a la producción y la incertidumbre económica general en Brasil. En este estado se espera que la superficie cultivada con soja aumente unas 163.000 hectáreas, alcanzando un nuevo máximo histórico de 9,1 millones de hectáreas. Si bien el aumento en el área sembrada en la campaña 2014/2015 fue tres veces mayor (6%), en la nueva campaña habría una moderada suba en dicha área implantada.

Mirando a China, este país viene reduciendo el área a cosechar con semillas oleaginosas en los últimos años. De los principales países productores, es uno de los pocos que no registraría crecimiento en el área sembrada este año. Un dato para destacar es que mientras en Estados Unidos la tendencia es plantar más soja por maíz, en China se está dando el fenómeno inverso.

Argentina es el único caso que tendría un aumento en el área sembrada mayor en la nueva campaña que en la anterior, en términos relativos. Crecería un 2,7% este año frente a un 1% en la campaña que está terminando.

En nuestra opinión y en base a los datos consignados, este año pierde fuerza la tasa de crecimiento del área sembrada con oleaginosas por este perjudicial escenario de caídas en los precios internacionales del complejo oleaginoso, altas producciones en las campañas anteriores, crecimiento de la oferta mundial más fuerte que la demanda mundial en los últimos años y significativos aumentos en los stocks finales.

En nuestro informe del 8 de mayo hacíamos referencia a que la producción mundial de semillas oleaginosas venía creciendo fuertemente y de manera sostenida en las últimas cuatro campañas, sin registrar caídas anuales en este período. El producto más relevante es la soja, quien tiene actualmente una participación del 60% en el total de la producción mundial de semillas oleaginosas. Luego se ubica la colza (13%) y tercero el algodón (9%). En la medición puntual de producción entre las campañas 2014/2015 y 2011/2012 ningún producto había registrado el crecimiento interanual que ha tenido la soja. La soja es el causante principal del crecimiento ininterrumpido de la producción mundial de semillas oleaginosas.

Las holgadas cosechas de los principales países productores de soja han generado un notable crecimiento en los stocks finales de poroto, tanto a nivel mundial como en esas naciones. Esto generó un efecto bajista en los precios del complejo oleaginoso que podría estar generando algún desaliento momentáneo en la siembra y producción de semillas oleaginosas en el mundo.

No debemos olvidar que la producción mundial de semillas oleaginosas en su comparación interanual entre los ciclos 2011/2012 y 2014/2015 aumentó un 17%, en tanto que los consumos mundiales apenas se elevaron un 7%. La producción creció más fuerte que el consumo. El aumento en el stock final mundial fue notable: 50% entre ambas campañas. Todos estos factores inciden para desalentar la siembra de cultivos oleaginosos.

En el caso de la soja, el Balance de oferta y demanda mundial muestra aún mayores incrementos en el stock final de este producto respecto del total de semillas oleaginosas. En el ciclo 2011/2012, el stock final mundial de poroto ascendía a 54,66 millones de toneladas. En la 2014/2015, el stock final llegó a 87,7 millones. El incremento entre año y año del stock final mundial fue elevadísimo: ascendería al 60%.

Pero hay otro detalle que no debe soslayarse. Veamos el cuadro N°2. A pesar de que el USDA y Oil World predicen una caída en la producción mundial de semillas oleaginosas en la nueva campaña 2015/2016, las existencias finales mundiales volverían a crecer este año. Pasarían de 97,2 millones de toneladas en el 2014/2015 a 104,5 millones de toneladas en la nueva campaña. Es decir que caerá levemente la producción mundial pero aumentarán los stocks finales, lo cual no es bueno para la recuperación de los precios de la soja; salvo que el clima en USA, Brasil y Argentina no ayude a repetir los buenos rindes que se vieron en el último año.

En síntesis, creemos que la leve caída estimada en la producción mundial de este año estaría obedeciendo a una suave caída en los rindes y a un "leve desaliento" en la siembra de oleaginosas producto de este escenario de sobreproducción, caídas de precios, oferta mundial más fuerte que la demanda mundial y aumentos en los stocks finales. No parece que se trate de un techo infranqueable de producción al cual hayamos llegado y que de allí no podamos salir.

b) La leve caída en la producción mundial de este año obedecería a una menor cosecha estadounidense y china. No registrarían bajas importantes ni Argentina ni Brasil, salvo problemas climáticos.

Como puede verse en el cuadro N°1 y Gráfico N°1, Oil World estima que Estados Unidos y China serán los países que verán descender sus producciones de semillas oleaginosas en la campaña 2015/2016 respecto del ciclo anterior. La caída conjunta es de 7,5 millones de toneladas. El total mundial caería 6,5 millones de toneladas este año. Es decir que estos dos países serían los responsables de la caída en la producción mundial. En el caso de Estados Unidos por menores rindes, ya que crece el área sembrada con soja aunque levemente. En el caso de China, por menor área sembrada.

De hecho, el mes pasado fue, de acuerdo a fuentes oficiales, el más lluvioso en la historia del país desde que existen registros. Esto fue retrasando ligeramente la siembra de maíz y aún más la de soja, que se inició un poco más tarde. El problema se viene agravando en Junio por el sensible retraso en la siembra en los Estados de Missouri y Kansas, que siguieron recibiendo en el corriente mes un volumen para nada despreciable de precipitaciones, especialmente durante la semana pasada. Nuestro informativo semanal anterior hizo referencia a esta problemática, en la medida en que se ha vuelto el principal factor tras el alza de la oleaginosa.

De acuerdo al último informe de progresos de cultivos del USDA, si bien parece no restar mucho por sembrar con soja, el dilema aparece cuando se considera lo concentrado que está el retraso en esos dos Estados y lo que podría implicar si los productores decidiesen no llevar a cabo la siembra o si el efecto en los rindes obtenidos por los productores afectados es drásticamente sensible, lo cual podría suceder si el inclemente clima no ofrece una tregua. Aquellos agricultores que aún no hayan implantado sus suelos se acercan al límite de su agenda, y en muchos casos ello puede significar que hacerlo no sea la alternativa más rentable.

Si el productor firmó una póliza de seguros del estilo "prevent plant", las cuales se vuelven ejercibles si alguna causa de fuerza mayor común a la zona le impidió llevar a cabo la siembra a tiempo, podría preferir evitar el riesgo de trabajar su tierra y quedarse con el pago del seguro. Para los estados de Kansas y Missouri los períodos límite se inician en el transcurso de la semana que viene, mientras tanto el panorama climático no parece ser el más alentador. La llegada de una tormenta tropical al Golfo de México que se dirigiría hacia el norte y podría traer aún más problemas a la región afectada.

Un estudio de la Universidad de Illinois plantea que el retraso en la siembra no es tan perjudicial para los rindes de soja como para los de maíz, pero el sistema climático establecido en la región se sale de cualquier parámetro de normalidad, y no haría falta mucho más que una moderada prolongación del mismo para ponerle dudas a cualquier estimación de producción hecha a la fecha. Si bien la base está para una gran cosecha, los especuladores estaban tan vendidos en soja (descontando un enorme volumen de oferta para el mercado doméstico) que esta cuestión hizo que volvamos a tener precios por encima de los u$s 340/tn a noviembre. De momento parece ser un problema aislado, pero que pone en vilo a todo el mercado ya que podría agravarse la situación. Veremos lo que sucede en los próximos días.